Når de fleste tænker på investering, falder tankerne ofte på investering i aktier. Der findes en række andre typer af investeringer, men i denne artikel vil jeg fokusere på, hvad der nok må betragtes som den mest populære form for investering – nemlig aktieinvestering.

Denne artikel er skræddersyet til dig, der gerne vil lære mere om at købe aktier for begyndere. I denne artikel kommer jeg ind på, hvad en aktie er, hvorfor du bør investere i aktier, hvordan du bør forholde dig til aktie investering som nybegynder og meget mere. Alt i alt får du en omfattende introduktion til køb af aktier for begyndere.

Det er vigtigt for mig at gøre opmærksom på, at jeg ikke er professionel rådgiver. Jeg er blot en ung fyr med erfaring, jeg gerne vil dele. Vil du gerne lære mere om, hvordan man handler med aktier, har du fundet den helt rette artikel.

Jeg har også lavet en video herunder, der gennemgår, hvordan du køber din første aktie. Her fortæller jeg også lidt om, hvorfor du bør investere i aktier. Videoen er med udgangspunkt i Nordnets platform.

Artiklen er ret omfattende, så du skal være velkommen til at benytte dig af indholdsfortegnelsen herunder.

Indholdsfortegnelse

Hvad er en aktie?

For at kunne investere i aktier, bør du først og fremmest have styr på, hvad en aktie er. En aktie er en lille del af et selskab (aktieselskab), som du køber, og efterfølgende ejer. Du kan altså sige, at du bliver medejer af en virksomhed, når du ejer en aktie.

Et selskab noteres på en børs, som du skal have adgang til, før du kan købe aktier i det pågældende selskab. En aktie er typisk noteret i det samme land, som selskabet stammer fra, men det er ikke altid tilfældet.

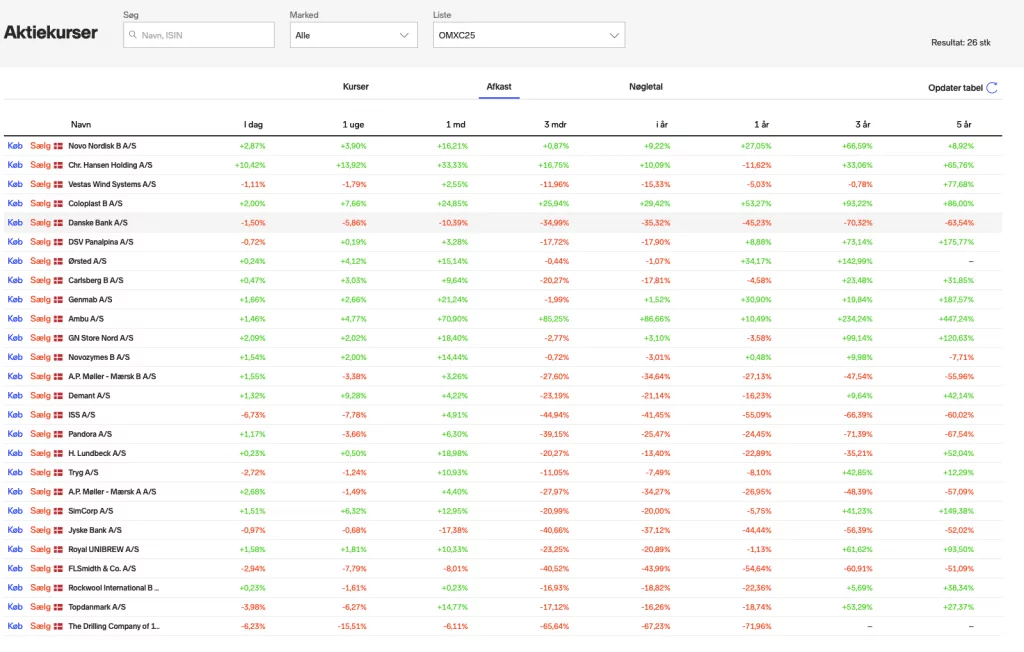

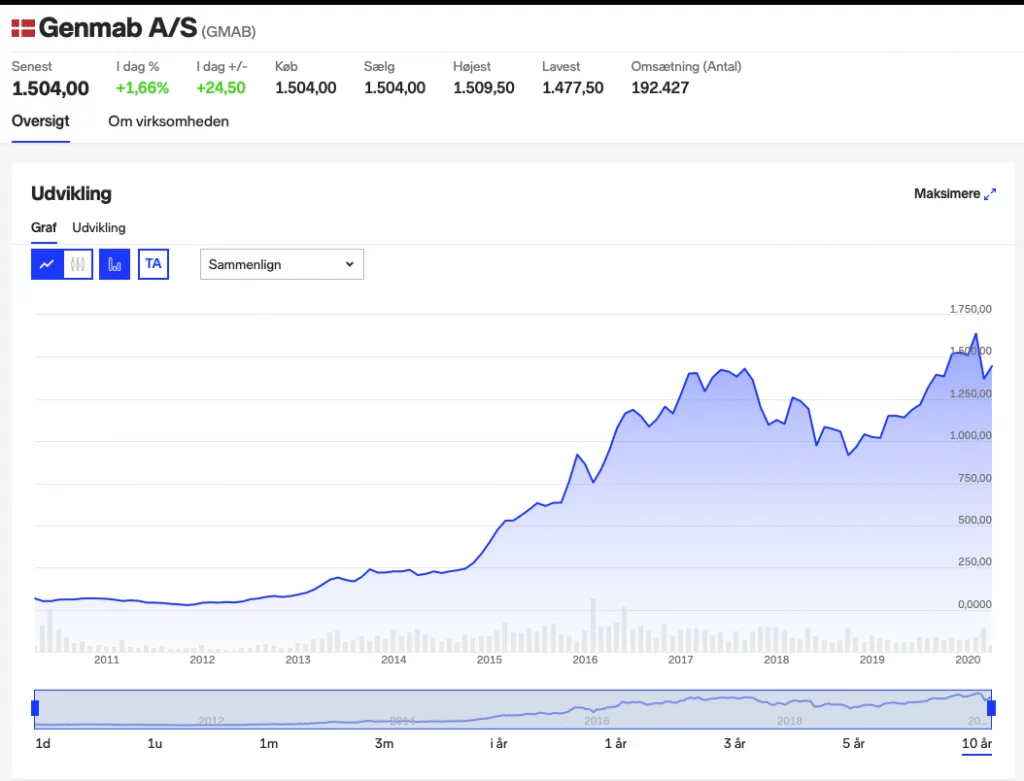

I Danmark findes der flere børser og i alt 138 forskellige børsnoterede selskaber. Det største indeks hedder OMX C25 (tidligere OMX C20) og består af de 25 største selskaber – målt på børsværdi – i Danmark.

Det primære- og sekundære marked

Aktiehandel deles op i to markeder. Det ene marked er det primære marked, hvor selskabet sælger sine aktier første gang. Det andet marked er det sekundære marked, hvor aktierne efterfølgende handles mellem forskellige investorer. Det er som oftest her, at du vil handle aktier.

Børsnoteringer og udstedelse af nye aktier finder sted på det primære marked. Årsagen til at udstede nye aktier eller lade sig børsnotere er, at man ønsker ekstra finansiering i virksomheden. Det kan være et alternativ til at låne penge i banken eller udstede virksomhedsobligationer. Her fastsættes en kurs af selskabet, som du køber ind til. Når du efterfølgende vil sælge denne aktie, sælges den på det sekundære marked.

- Primære marked: Børsnotering og udstedelse af nye aktier

- Sekundære marked: Køb og salg af aktier mellem investorer

Det sekundære marked er der, hvor majoriteten af al aktiehandel foregår. Det er også det marked, der har indflydelse på kursen, da den efterfølgende handel med selskabets aktier ikke har indflydelse på selve virksomhed. Det har dog alligevel en indflydelse, da det styrer, hvilken aktiekurs som de potentielt kan udstede nye aktier til.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Børsværdi og antal aktier

Børsværdien af et selskab gøres op i det samlede antal aktier ganget med kursen på aktien. Da kursen går op og ned hele tiden, vil børsværdien løbende svinge.

Børsværdi = Antal aktier x kurs

Antallet af aktier i et selskab har altså kun indirekte indflydelse på, hvor meget selskabet er værd. Bare fordi et selskab har udstedt mange aktier, er det ikke ensbetydende med, at selskabet har en høj børsværdi.

Forskellen på A- og B aktier

I nogle selskaber vil du opleve, at der findes to typer af aktier – A- og B-aktier. Der kan være forskel på, hvilke rettigheder de to typer aktier giver, men der er nogle generelle træk, som jeg vil uddybe.

Som udgangspunkt har du med en A-aktie ret til at stemme til selskabets generalforsamling. Som aktionær med en B-aktie vil du typisk ikke have nogen stemmeret. Du har som oftest samme ret til udbytte ved begge typer, men likviditeten er ofte bedre på B-aktier, da de typisk handles oftere end A-aktier. men der kan være forskel på likviditeten i de to typer.

En aktie med lav likviditet (handles sjældent) er mindre interessant for en investor end aktie med høj likviditet (handles ofte), da den er nemmere at komme af med. Dette er dog blot nogle generelle betragtninger på de typiske forskelle mellem A- og B-aktier. Der kan være andre forhold, der gør sig gældende, så det bør du være opmærksom på.

Hvorfor bør du investere i aktier?

En af årsagerne til, at man bør begynde at investere i aktier, er, at du kan undgå at tabe penge til inflation. Inflation er et udtryk for den prisstigning, der sker i et samfund. Flere økonomer mener, at en sund økonomi ligger på omkring 2 procent i inflation hvert år. For dig betyder det, at købekraften for dine penge hvert år falder i takt med, at inflationen stiger. Har du derfor dine penge stående på kontoen, vil dine penge løbende blive mindre værd.

Ved at investere i aktier, kan du (hvis du formår at lave et afkast) begrænse inflationens indvirkning på din købekraft og forhåbentlig endda gøre, at du rent faktisk kan tjene penge på aktier. Dermed kan du komme til at have mere til rådighed, end hvis du ikke investerede dine penge. Som udgangspunkt er det grundstenen for alle typer af investering – at få sine penge til at vokse.

- Du undgår at tabe købekraft til inflation

- Dine penge bliver mere værd

- Du spreder din økonomiske risiko

Generelt set er der to måder at få et afkast på aktier. Der er den mest traditionelle, hvor du køber en aktie til fx 200 kr. og sælger den igen til 350 kr. Her vil du opnå et afkast på 150 kr. (før skat).

Relevant artikel: Investering for begyndere

En anden måde er få udbytte fra forskellige aktier. I daglig tale kaldes disse for udbytte aktier. Når du modtager udbytte fra et selskab, er det fordi de udbetaler noget af deres overskud. Disse to former kan godt kombineres, når du løbende modtager udbytte samtidig med, at du opnår en eventuel kursgevinst.

- Kursstigninger: Aktien stiger fra 200 kr. til 350 kr.

- Udbytte: Selskabet vælger at udbetale noget af overskuddet til aktionærerne

- Udbytte + kursstigninger

Det er forskelligt fra selskab til selskab, hvilken strategi de har. De kan enten vælge at beholde pengene og geninvestere i selskabet eller udbetale noget af overskuddet i form af udbytte. Ofte vil det være mere veletablerede selskaber, der betaler udbytte, mens det er ofte vil være virksomhed med fokus på vækst, der ikke betaler udbytte. Ved disse har du så til gengæld større potentiale for en kursstigning.

En anden grund til at investere i aktier er muligheden for at diversificere dine indtægtskilder. Med tilstrækkelige investeringer kan aktier bidrage som en ekstra indkomst i din privatøkonomi. På den måde er du mindre udsat, hvis du fx skulle miste dit job, da du stadig har en løbende indkomst på dine aktier. Samtidig står du langt bedre i din privatøkonomi, hvis du en større sum penge investeret (eller sparet op). Det kan også fungere som en økonomisk buffer.

Hvordan køber man aktier?

Du har helt sikkert stillet dig selv spørgsmålet “Hvordan køber man aktier?” Hvor aktiehandel førhen var besværligt og langsomt, fordi det foregik over telefonen, er det i dag blevet langt mere moderne. Aktiehandel foregår i dag igennem en digital børsmægler. De to største i Danmark er Saxo Bank og Nordnet, som jeg har lavet en sammenligning af her: Saxo Bank vs Nordnet

Valg af handelsplatform

Udvalget af platforme til aktiehandel er større end du regner med. Der er også mange elementer, du bør være opmærksom på, hvor jeg specielt vil fremhæve omkostninger og udvalg. Som nybegynder kan det være svært at overskue. Vil du have den hurtige konklusion, så går du ikke galt i byen, hvis du vælger enten Saxo Bank eller Nordnet. Der er fordele og ulemper ved begge platforme, men som nybegynder er det mindre vigtigt.

Ønsker du at dykke en smule mere i hvilken investeringsplatform, der kan være den rette for dig, kan du læse min artikel her.

Overveje du at benytte dig af din egen bank til investering i aktier, skal du være lidt påpasselig. De fleste banker er væsentlig dyrere end de to nævnte, og du vil også opleve, at det kan være svært at gennemskue alle omkostninger fra banken.

Der er dog intet, der stopper dig fra at skifte platform eller benytte flere platforme på én gang. Oftest kan det dog ikke betale sig at flytte sit aktiedepot, men i stedet blot sælge sine aktier og købe dem igen på den nye platform.

Det er dog vigtigt, hvis du ønsker at etablere en aktiesparekonto, da den er væsentlig mere besværlig at flytte end et normalt aktiedepot.

Hvad er kurtage?

Kurtage er en omkostning, du betaler hver gang du enten køber eller sælger en aktie. De fleste steder er der en minimumskurtage og en efterfølgende procentsats, men den samlede omkostning afhænger af, hvilken platform du vælger at benytte. I videoeksemplet ovenover fra Nordnet, er kurtagen 0,10 procent eller minimum 29 kr. for danske aktier. Du betaler den sats, der er højest for dit aktiekøb. Der kan specielt være meget høje omkostninger ved kurtage i de normale banker.

På grund af minimumskurtage, kan det hurtigt blive dyrt, hvis du handler for små beløb ad gangen. Handler du for 1.000 kr. ad gangen, vil kurtagen (med udgangspunkt i Nordnets satser) udgøre 29 kr. eller 2,9 procent. Derfor skal din aktie stige med knap 6 procent, før du har overskud på den gældende aktie, da du også betaler kurtage, når du sælger.

Bemærk at kurtagesatserne kan have ændret sig.

Sådan køber du din første aktie – trin-for-trin

Herunder vil jeg prøve at vise dig processen for at købe din første aktie. I eksemplet tager jeg udgangspunkt i Saxo Banks platform kaldet SaxoInvestor, og at du allerede har fundet en aktie, som du gerne vil købe.

Lidt længere nede fortæller jeg mere om, hvilke strategier du kan bruge til at udvælge aktier. Inden du finder din foretrukne platform, vil jeg anbefale dig, at du læser denne artikel om det bedste sted at handle aktier.

Når du har udvalgt en aktie og fundet en platform at investere igennem, er det næste skridt at få overført penge til platformen. Processen for dette svinger alt afhængig af platform, men det gøres som oftest via bankoverførsel eller indbetaling med kort.

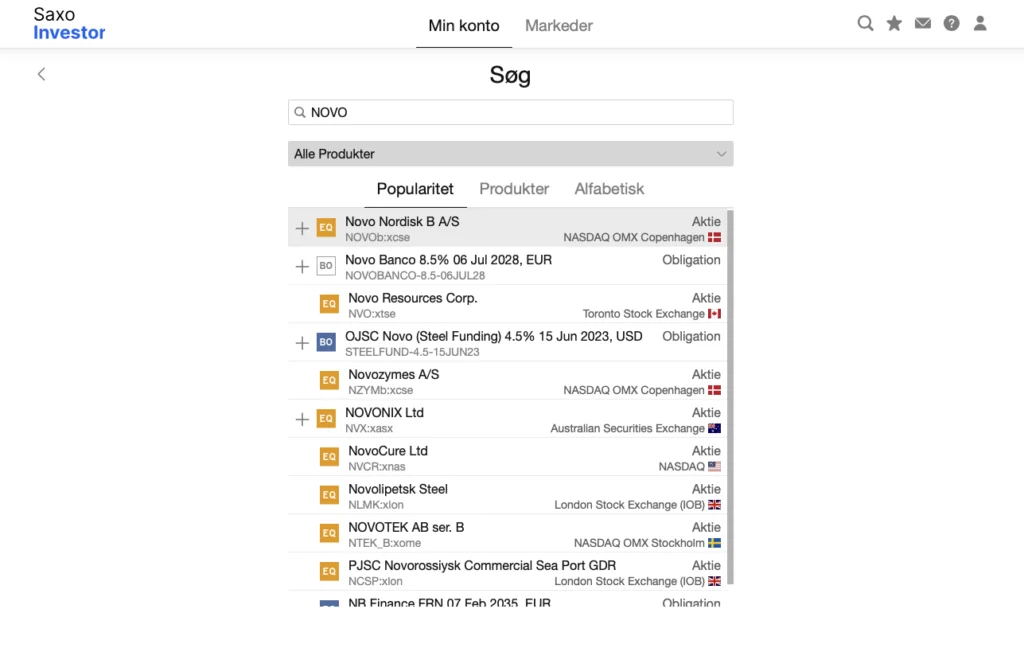

Når du har fået indbetalt penge til platformen, skal du have fundet den aktie, som du gerne vil købe. De fleste platforme har et søgefelt, hvor du kan søge efter det værdipapir, du er interesseret i at købe. I eksemplet herunder vil jeg prøve at finde Novo Nordisk A/S.

I dette tilfælde vælger jeg den øverste aktie med aktieticker NOVO B. En aktie kan godt være noteret på flere børser og i forskellige lande, så det skal du være opmærksom på, inden du køber din aktie.

Trykker jeg ind på aktien, får jeg nu dette overblik hos Saxo Bank. Her kan jeg blandt andet se kursen det sidste stykke tid, udviklingen i dag, ordredybder, seneste nyheder og meget andet. Hvis jeg vil i gang med at købe, trykker jeg simpelthen bare på “Handl” over grafen.

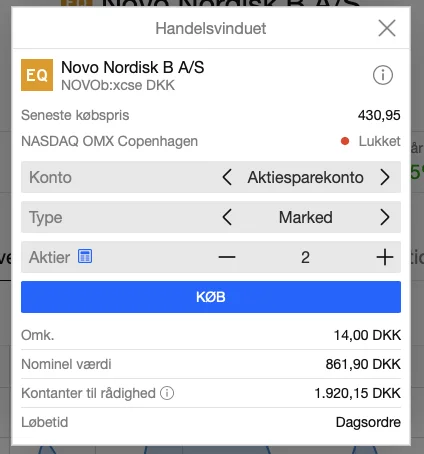

Trykker jeg på “Handl“, kan jeg efterfølgende indtaste, hvor mange aktier jeg ønsker at købe. Her er det klart, at der skal være dækning på din konto til at købe det specikke antal. I dette tilfælde vil jeg købe 2 aktier til 430,95 kr. pr. stk. + 14 kr. i kurtage, hvilket giver 861,90 kr. i alt. Trykker jeg “Køb“, vil 2 stk. Novo Nordisk-aktier blive tilføjet til mit depot, så snart, at der er fundet en sælger til den pris.

Handler du til markedspris (markeret herover ved Type: Marked), vil der stort set altid være en køber kort tid efter. Du kan dog risikere, at det tager længere tid, hvis du handler i en aktie, der ikke handles så ofte. Så går der lidt længere mellem, at der står en køber.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Typiske fejl som ny aktieinvestor

Alle laver fejl, når de starter med at investere. Det er helt normalt. Jeg vil dog opsummere nogle af de mest væsentlige faldgruber, så du forhåbentlig kommer bedre fra start.

1. Du jagter hurtige penge

Det virker fristende at finde den næste “aktieraket”, der eksploderer i kurs. Sandheden er, at aktiemarkedet sjældent er et sted, hvor man bliver rig natten over. I stedet bør du fokusere på at investere langsigtet i stabile selskaber eller brede fonde. Det giver som regel et bedre og mere roligt afkast på sigt.

2. Du køber noget, du ikke forstår

Bare fordi en aktie trender på TikTok, betyder det ikke, at det er en god investering. Hvis du ikke forstår, hvordan virksomheden tjener penge, svarer det lidt til at spille lotto. Lav din egen research, og stol ikke blindt på “gode tips” fra sociale medier eller venner.

3. Du får kolde fødder, når markedet dykker

Det gør ondt at se ens investering falde i værdi. Men aktiemarkedet svinger op og ned, og det er helt normalt. Mange nybegyndere sælger i panik og indkasserer et tab, selvom det kunne være undgået.

4. Du investerer alt på én gang

At prøve at time markedet er stort set umuligt. I stedet for at smide hele opsparingen i aktier på én gang, kan det være smart at investere lidt ad gangen. Det kaldes gennemsnitsinvestering (dollar-cost averaging) og reducerer risikoen for at købe på det værst tænkelige tidspunkt.

5. Du satser alt på én aktie

At lægge alle pengene i én enkelt aktie er risikabelt. Hvis den aktie fejler, er hele din investering i fare. I stedet bør du sprede dine penge ud på flere aktier eller vælge en fond, der automatisk gør det for dig. Det giver dig en bedre nattesøvn og mindre risiko.

Passiv eller aktiv investor

Inden du begynder at fastlægge din aktiestrategi for dit kommende aktiekøb, er det vigtigt, at du finder ud af, hvor meget tid du ønsker at bruge på aktieinvestering. Typisk skelner man mellem to typer:

- Den aktive investor: Køber og sælger ofte og følger meget med i, hvad der sker i markedet.

- Den passive investor: Køber og sælger sjældent og følger ikke meget med i, hvad der sker i markedet.

Skal du følge meget med i markedet, vil det koste dig meget af din tid. Selvom der kan være flere penge at hente, hvis du er en god aktiv investor, er tidsforbruget højt. Derudover vil der også være større omkostninger forbundet med at være aktiv investor, da du handler ofte. Her vil omkostningerne til kurtage hurtigt løbe op.

Den passive investor bruger ikke meget tid på sine investeringer. Derfor handles der heller ikke så ofte, og dermed kan omkostningerne holdes nede. Typisk vil en passiv investor købe sig ind i en aktie med en tidshorisont på 10-15-20 år. Det kaldes også køb-og-behold strategien.

Hvad er diversificering og hvorfor er det vigtigt?

Inden du skynder dig ud og købe din første aktie, bliver jeg nødt til at gøre dig opmærksom på begrebet diversificering.

Diversificering handler om, at du spreder dine midler på tværs af både selskaber, sektorer, lande og ikke mindst andre investeringsformer. Det giver sig selv, at hvis 100 procent af din portefølje er placeret i én aktie, er du eksponeret højt mod denne aktie. Falder den, falder hele din portefølje, mens det omvendte selvfølgelig gør sig gældende, hvis den stiger. Dermed får du meget svært ved at lave et stabilt afkast, da du er tungt eksponeret mod én aktie.

Vælger du derimod at købe 10 forskellige aktier, spreder du din risiko, da du diversificerer din portefølje. På den måde vil et kursfald i én aktie ikke have lige så stor betydning, som hvis det var den eneste aktie, du ejede.

Det er derfor essentielt, at du spreder dine midler. Du skal dog også huske ikke kun at sprede dem på tværs af forskellige aktieselskaber, men også sektorer og lande.

Hvordan du kan sprede dine investeringer

Lad mig komme med et eksempel herunder.

Portefølje #1

- 20 % Danske Bank

- 20 % Nordea

- 20 % Spar Nord

- 20 % Jyske Bank

- 20 % Sydbank

Portefølje #2

- 20 % Danske Bank

- 20 % Novo Nordisk

- 20 % Coca Cola

- 20 % Maersk

- 20 % McDonalds

Dette er kun eksempler. I en rigtig situation vil man sigte efter at have flere aktier og en mindre fordeling.

Hvilken af de to porteføljer tror du, at der er bedst diversificeret? Jeg er sikker på, at selvom du ikke kender alle selskaberne i portefølje #2, vil du gætte på denne.

Med portefølje #1 vil du være hårdt ramt, hvis det går dårligt for banksektoren, men omvendt vil du opleve et ekstra godt afkast, hvis banksektoren blomstrer op.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Med portefølje #2 vil du være bedre eksponeret generelt, da du har lidt af det hele. Bliver banksektoren hårdt ramt, består den heldigvis kun af 20 procent af din portefølje.

Med portefølje #2 vil du altså gå glip af et stort afkast, hvis banksektoren pludselig opnår stor økonomisk vækst. Omvendt vil du dog stå langt bedre, hvis banksektoren går dårligt. Ved hjælp af diversificering kan du altså sikre, at den generelle risiko for din portefølje vil være lavere, end hvis du kun var eksponeret mod en eller få aktier. Dog kræver en god spredning, at du har en større sum penge til rådighed til investering, da du ellers kan have svært ved at købe nok forskellige aktier.

Sådan vælger du aktier

Når du skal til at vælge en strategi, vil jeg anbefale dig, at du finder en strategi, som du ved, at du kan holde dig til. Holder du dig ikke til din strategi, risikerer du panik, hvis markederne pludselig falder. Her er det vigtigt, at man har en klar og defineret strategi for, hvad man gør i de forskellige tilfælde. På den måde er man bedre polstret til at handle rationelt i disse situationer.

Fundamental analyse

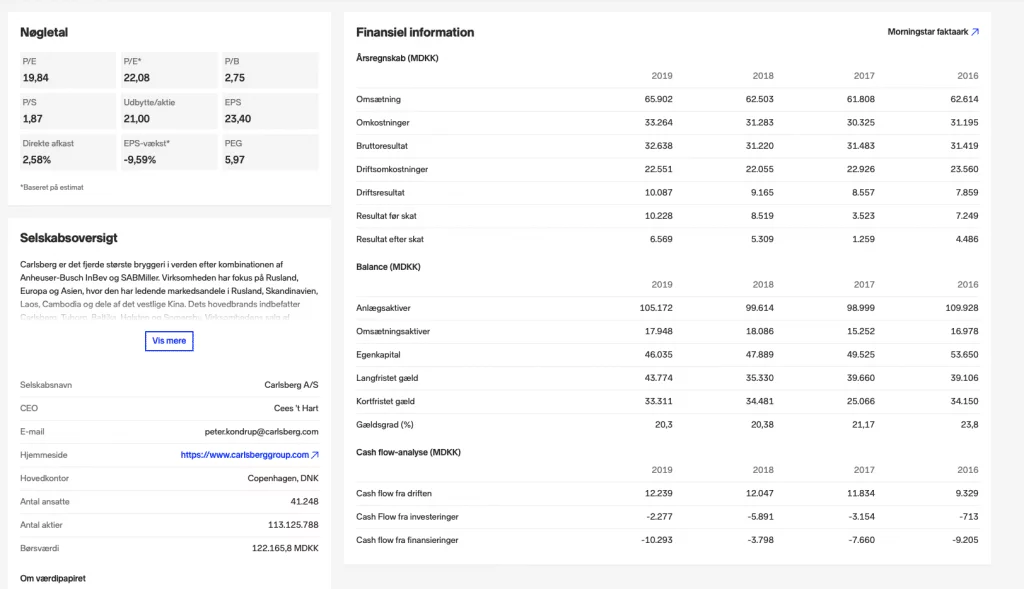

Fundamental analyse er en strategi, hvor du har fokus på virksomhedens nøgletal. Her analyserer du på, hvor godt virksomheden klarer sig på nuværende tidspunkt, og hvordan du forventer, at den vil klare sig i fremtiden.

Generelt set kigger du ikke på, hvad der er sket i fortiden, men hvad der kommer til at ske i fremtiden. Hvilke muligheder kunne der være i fremtiden, som dette selskab kunne udnytte?

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Fundamental analyse fokuserer specielt meget på de økonomiske nøgletal i selskabet. Hvordan performer virksomheden i forhold til andre virksomheder i sektoren? Det omfatter blandt andet økonomiske parametre som

- Direkte udbytte – Udbytte ift. kursen

- DPS – Udbytte pr. aktie

- EPS – Resultat efter skat pr. aktie

- EBIT-margin – Overskud efter omkostninger, men før finansielle omkostninger og skat

- Payout-ratio – Hvor stor en andel af selskabets overskud bliver udbetalt som udbytte?

- ROE – Forrentningen af egenkapitalen

- P/E-tallet – Pris i forhold til indtjening

Nøgletallene fra ovenover kan analyseres sammen med tal fra regnskabet for at få et overblik over den finansielle situation i virksomheden. I kombination med dette, bør du også analysere markedet, sektoren og den generelle fremtid for selskabet, for at finde ud af, om det er en god idé at investere i selskabet.

Som udgangspunkt handler det altså om, at du holder disse økonomiske nøgletal op mod, hvordan virkeligheden ser ud. Investerer du med udgangspunkt i fundamental analyse, vil dine positioner normalt være med en længere tidshorisont. Tidsforbruget afhænger af, hvor meget du vil gå i dybden med dine fundamentale analyser. Som udgangspunkt så kan du nøjes med at foretage en analyse hver gang, du ønsker at tilføje et nyt selskab til porteføljen. Du vil dog kunne nyde godt af at have en generel forståelse for markedet, og hvordan det udvikler sig.

Målet med fundamental analyse er at finde selskaber, der er prissat for lavt i forhold til den reelle værdi. Filosofien fokuserer på, at markedet over tid vil vise den reelle værdi af selskabet, hvor du så kan opnå en gevinst, da du har købt selskabet på tilbud.

Denne strategi er også kaldet for value investering. Du har formentlig hørt om Warren Buffett, og det er denne strategi, som han benytter sig af. Hans læremester, Benjamin Graham, har skrevet bogen The Intelligent Investor, som du helt sikkert kan lære meget af, hvis du har interesse for fundamental analyse.

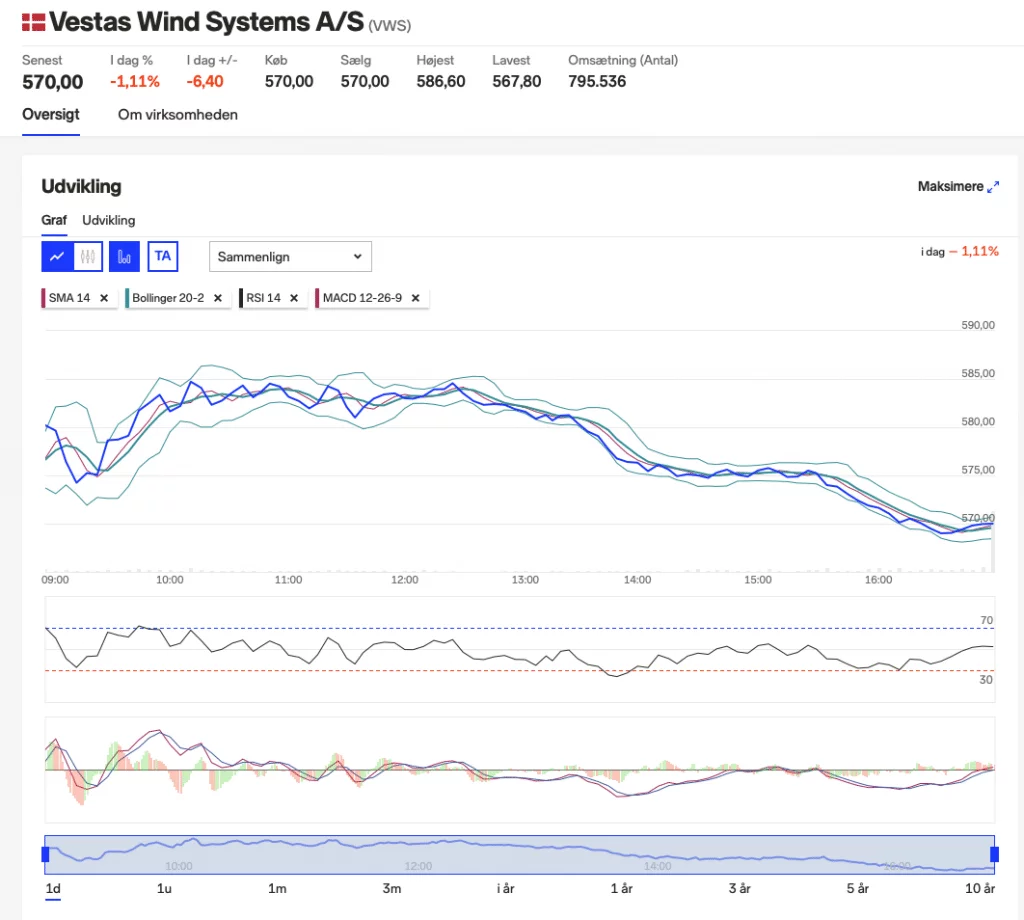

Teknisk analyse

Teknisk analyse forbindes ofte med daytrading. En daytrader er en person, der lever af at købe og sælge aktier med fokus på kortsigtede investeringer. Når du arbejder med teknisk analyse, prøver du på at forudsige kursbevægelser i fremtiden. Her analyserer du på udbud og efterspørgsel med udgangspunkt i historiske kursbevægelser- og mønstre.

Kursbevægelserne er styret af forholdet mellem køber og sælger. Et overskud af købere vil få efterspørgslen til at stige, som resulterer i en prisstigning. Et overskud af sælgere vil få udbuddet til at stige, som medfører et fald i priserne.

Med teknisk analyse analyserer du de mønstre, trends og formationer som kursbevægelserne danner. Disse mønstre gentager sig over tid, hvorfor du med udgangspunkt i historiske kursudviklinger og en masse teorier kan prøve at forudsige, hvor kursen er på vej hen. Generelt set er disse mønstre og trends baseret på det psykologiske aspekt i markedet. Dette gør også, at du typisk kun har korte positioner i markedet, da det hurtigt kan ændre sig.

Som du nok kan regne ud, kræver teknisk analyse rigtig meget tid. Du skal både være klar til at købe samtidig med, at du efterfølgende skal være klar til at sælge igen. Det kan være både, hvis udviklingen går som forventet, men stagnerer, eller hvis det går i den forkerte retning, og du skal minimere dit tab. Som investor med udgangspunkt i teknisk analyse, vil du falde i kategorien aktiv investor.

Har du interesse i teknisk analyse, er jeg blevet anbefalet Daytrader af Christian Kongsted. Jeg har desværre endnu ikke selv fået læst den.

Investeringsforeninger

En anden strategi er at investere i aktier igennem investeringsforeninger/investeringsfonde (læs mere her). På den måde investerer du ikke direkte i aktier, men i større papirer, der har samlet en række aktier under sig. Kort fortalt så er det en lille del af en stor bunke af aktier, du køber ind i.

Med en investeringsforening har du mulighed for at opnå stor spredning, selvom du ikke investerer for et stort beløb. I realiteten køber du et udsnit af de aktier, som foreningen har investeret i.

Et eksempel kunne være, hvis du investererede i en investeringsfond, som tager udgangspunkt i den danske børs C25. Ved at købe et papir i denne fond, vil du blive eksponeret mod hele C25. Skal du selv have denne eksponering mod C25, kræver det, at du køber rigtig mange forskellige aktier i indekset.

Investeringsforeninger deles generelt op i to grupper:

- Akkumulerende: Disse betaler ikke udbytte, men overskuddet fra investeringerne akkumuleres i fonden. Denne type af fond bliver beskattet efter lagerbeskatningsprincippet. For det fleste vil det være ufordelagtigt rent skattemæssigt, men det afhænger af din privatøkonomi.

- Udbyttebetalende: Fonden akkumulerer ikke deres afkast, men udbetaler overskuddet i form af udbytte. Dermed er fonden realisationsbeskattet, hvilket som oftest vil være at foretrække.

En investeringsforening kan yderligere opdeles i aktive og passive investeringsforeninger:

- Aktiv investeringsforening: Handler aktivt. Målet er typisk at opnå et afkast i niveau eller bedre end det pågældende indeks

- Passiv investeringsforening: Handler passivt. Rebalancerer papirerne i fonden (typisk årligt). Målet er et at opnå et markedsafkast tilsvarende til det pågældende indeks minus omkostninger

Investeringsforeninger er en god gør-det-selv-investering, hvor du meget hurtigt får en god spredning på dine midler. Samtidig er det en billig måde at investere ligesom de professionelle.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Det skal dog også nævnes, at der findes udenlandske ETF’er, som er det samme koncept som investeringsforeninger herhjemme. Disse har typisk langt lavere omkostninger, men de beskattes dog alle efter lagerbeskatningsprincippet. De fleste aktiebaserede ETF’er beskattet som aktieindkomst, men der er også en del, der beskattes som kapitalindkomst. SKAT har en liste med aktiebaserede ETF’er, der beskattes som aktieindkomst, på deres hjemmeside her. For de fleste personer vil aktieindkomst være at foretrække.

Omkostninger, når du investerer i investeringsforeninger

Når du investerer i investeringsforeninger, skal du være særligt opmærksom på omkostningerne. Disse opgøres i ÅOP, og kan variere alt fra 0,05 procent til 2-3 procent. Du skal være opmærksom på dette, da det vil blive fratrukket i det afkast, som du kan forvente. Dermed skal en investeringsforening med 2 procent i ÅOP have et afkast, der er 1,5 procent højere hvert år end en tilsvarende forening med 0,5 procent i ÅOP.

- Investeringsforening #1 – Afkast: 7 procent, ÅOP: 2 procent, samlet afkast: 5 procent

- Investeringsforening #2 – Afkast: 6 procent, ÅOP: 0,5 procent, samlet afkast: 5,5 procent

Som du kan se i eksemplet ovenover, er afkast ikke hele billedet. Ved at finde en fond med lave omkostninger, kan du nedjustere dit afkastkrav.

Du vil opleve, at de udenlandske ETF’er vil være de billigste. For den typiske dansker er disse dog uattraktive grundet lagerbeskatningsprincippet.

I Danmark finder du dog også en række gode fonde. Her finder du både aktive og passive investeringsforeninger. Her er de aktive klart de dyreste, hvor ÅOP godt kan ligge omkring 2-3 procent. I modsatte ende har vi de passive, der ofte ligger omkring 0,5-1 procent i ÅOP.

Ønsker du at investere i investeringsforeninger, anbefaler jeg Nordnets månedsopsparing, som du kan læse mere om her.

Hvad gør jeg selv?

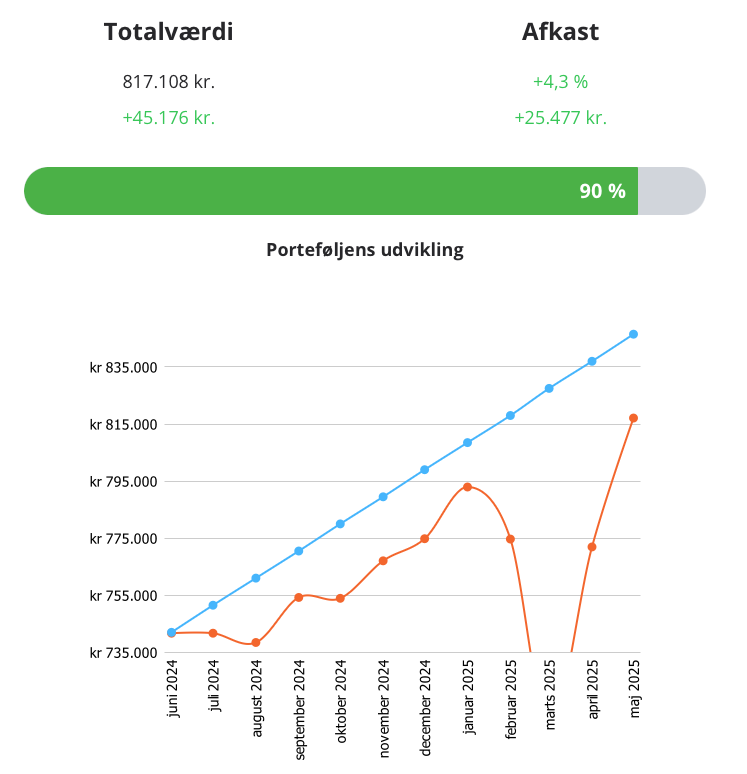

Jeg investerer i flere forskellige typer af aktivklasser, men en stor del af min portefølje består af aktier. Min portefølje består i øjeblikket af cirka 50 procent i aktier, hvoraf størstedelen falder under kategorien udbytteaktier. Her er mit fokus på store, solide selskaber, der har en god udbyttehistorik.

Jeg har også en væsentlig andel i et par investeringsforeninger med fokus på verdensindekset MSCI ACWI.

I starten af min investeringsrejse var min strategi at fokusere på investeringsforeninger, hvor jeg primært investerede i SPIGLMARIKL. Det er en forening udbudt af Sparinvest med lave omkostninger. Det er en global, passiv investeringsforening, der betaler udbytte. Her brugte jeg Nordnets månedsopsparing til løbende at købe op hver måned.

Efterfølgende fik jeg en stor interesse for udbytte aktier. Her er jeg i gang med at opbygge en bred portefølje, der afspejler et af de største verdensindeks kaldet MSCI ACWI. Disse aktier vælger jeg med udgangspunkt i fundamental analyse, dollar cost averaging og en køb-og-behold-strategi. Det meste består af solide udbytte aktier, hvilket hænger rigtig godt sammen med konceptet bag fundamental analyse.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Min overvejelse er, at jeg ikke tror på, at jeg kan slå markedet, og af denne årsag har jeg valgt at fokusere på det bredere perspektiv. Jeg sælger derfor ikke ret ofte mine aktier, og når jeg gør, er det som oftest fordi de er kommet til at fylde for meget i min portefølje.

På det seneste har jeg haft et øget fokus på investering i indeksfonde, da det kræver væsentlig mindre arbejde end investering i enkelte aktier. Trods min simple strategi hvor jeg ikke analyserer mine indkøb ret meget, er det væsentlig nemmere blot at trykke køb på en investeringsforening, der håndterer det for mig.

Hvor kan jeg læse mere?

Først og fremmest håber jeg, og at du er blevet klogere på, hvordan du kommer i gang med at købe aktier. For at denne artikel ikke skulle blive alt for omfattende, har jeg valgt af afgrænse den på nogle områder.

Hvis du er interesseret i at læse mere omkring investering i aktier, har jeg samlet en række artikler herunder om forskellige emner.

- Aktiemarkedet: Sådan fungerer det

- Aktiemarkedets sektorer

- Beskatning af aktier: Lagerbeskatning og realisationsbeskatning

- Hvor er det bedste sted at handle aktier?

- Aktiestrategier: Sådan finder du den rette aktiestrategi

Ofte stillede spørgsmål

Hvad er en aktie?

Hvor er det bedste sted at handle aktier?

Saxo Bank vs Nordnet

Hvordan bliver man beskattet af aktier?

Hvordan tjener man penge på aktier?

Hvor skal jeg købe aktier?

Skal man købe aktier nu?

Hvor kan man investere i aktier?

Hvor meget stiger aktier i gennemsnit?

Hvor mange penge skal der til for at købe aktier?

Hvor investerer man i aktier?

Hvordan køber jeg min første aktie?

Hvilken aktie skal jeg købe?

Hvordan investerer man i aktier?

Hvordan køber man aktier?

Hvordan handler man med aktier?

Hvornår skal man sælge sine aktier?

Skal man sælge sine aktier nu?

Hvorfor falder aktiemarkedet i dag?

Hvor mange aktier skal man købe?

Dette indlæg er udarbejdet med støtte fra denne side om afbetaling.

Hej Frederik 🙂

Tusind tak for alle de fede artikler, du skriver herinde! Det gør helt klart begyndelsen på min investerings-rejse mere overskuelig.

Jeg har lige et bette spørgsmål:

Hvad er din holdning til at investere i Norwegian Airlines (NOK) og er der noget man evt skal være ekstra opmærksom på? Tænker bla. lagerbeskatning, og jeg ved jo heller ikke helt hvornår den vil stige til en høj kurs igen (den er nuværende på cirka 10,5 kr versus engang næsten 8000 kr tilbage i 2017). Hvis da at selskabet overhovedet formår at komme sig.

Hvor god en idé er denne slags investering? Jeg har kun lagt for 800kr i aktier, men ved ikke om det overhovedet har nogen betydning mht risiko og (irriterende) lagerbeskatning.

Håber mit spørgsmål giver mening 🙂

Kh,

Esther

Hej Esther

Tak for din fine kommentar.

Jeg holder mig fra at investere i spekulative aktier. Jeg kigger kun på solide virksomheder, der har en sund forretning. Det mener jeg ikke, at Norwegian har i øjeblikket. Jeg holder mig derfor fra denne type aktier. Jeg er også lidt usikker på, hvorfor du taler om lagerbeskatning? Enkelte aktier er som udgangspunkt realisationsbeskattet.

Hvis jeg var dig, så ville jeg tage et kig på Nordnets månedsopsparing – det er et godt sted at starte for begyndere.

Bedste hilsner

Frederik

Hej Frederik – jeg har handlet i en hel del år , så det er måske ikke nyt , men det er super, super godt skrevet og specielt for de som starter.

Det er ikke ufarligt , så godt at vide noget om .

Mit bedste råd til nye investorer er aldrig at bruge nogle penge , man ikke kan tåle at tabe og bliver du mentalt dårlig af at se aktier falde , så

lad være !

Jeg betaler lidt mere i Danske Bank , men deres handelsplatform, opsætning og overblik er formidabelt

Hej,

Nu skriver du at antallet af positioner er et vigtigt tal at holde øje med i diverse fakta-ark fra de forskellige investeringsfonde, men nu har jeg fx fundet faktaarket for Globale Mellemlange Indeksobligationer, klasse DKK d h, men her oplyser de ikke om dette tal, eller er det fordi de måske kalder det for noget andet end positioner?

vh. Ulrik.

Hej Ulrik

Jeg mindes ikke, at jeg har skrevet noget omkring antal positioner i en fond? Årsagen til, at du ikke kan se antallet af positioner er formentlig fordi der er tale om en fond, der investerer i obligationer. Det fungerer ikke helt på samme måde som en aktiebaseret fond.

Bedste hilsner

Frederik

Hej Frederik

Nu skriver jeg fordi, jeg er en 15 årig dreng der, ikke ved hvordan jeg skal investere da jeg jo ikke har særlig mange penge til rådighed.

Kan du hjælpe med hvad jeg skal starte med? synes du en månedsopsparing hos Nordisk er en god ide for mig?

Og kan det overhovedet betale sig at investere når jeg kun har et start beløb på 10000 kroner og måske kun 1000 kroner om måneden til rådighed til at investere for?

Håber du kan hjælpe?

Kh Mikkel

Hej Mikkel

En månedsopsparing er helt sikkert et ganske fornuftigt at starte med, hvis du gerne vil i gang med at investere. Beløbet er ikke så vigtigt, da du holder dine omkostninger lave, når du handler gennem Nordnets månedsopsparing.

Bedste hilsner

Frederik