Økonomisk uafhængighed og FIRE har i de seneste år opnået en betydelig interesse. Det er ikke uden årsag. FIRE-konceptet er rigtig interessant, og finansiel uafhængighed er tættere på, end mange af os forestiller os.

Hvis du overvejer det og undrer dig over, hvad det vil sige at være finansielt uafhængig, så vil jeg i dette indlæg forsøge at forklare, hvad det egentlig omfatter. Økonomisk uafhængighed og konceptet FIRE omfavner mange af de samme elementer, så derfor vil jeg komme ind på begge dele i denne artikel.

Indholdsfortegnelse

Økonomisk uafhængig

Økonomisk uafhængighed betyder kort fortalt, at man er i stand til at klare sig selv økonomisk uden en indkomst fra et job. Man har altså en vis størrelse passiv indkomst, der gør, at man har indkomst nok til at kunne dække de udgifter, man har.

Dette lyder rigtig attraktivt, hvilket også er derfor, at der i Danmark det seneste stykke tid er kommet en større interesse inden for emnet. Flere og flere blogs springer frem, og medierne finder større og større interesse for emnet. Jeg har selv deltaget i en række artikler til flere medier, som du kan finde her.

Økonomisk uafhængighed har længe været et populært koncept i USA, men det er først inden for de seneste par år, at det for alvor er kommet til Danmark. En af årsagerne til dette er formentlig den konstant stigende pensionsalder.

Hvordan skaber man sig et liv, hvor man er økonomisk uafhængig? Der er mange muligheder for at skabe finansiel uafhængighed, men du kommer ikke udenom, at du må ofre noget.

Det er desværre ingen nem vej. Du kan altid være heldig at have investeret tidligt i Bitcoin, arve en masse penge eller vinde i Lotto, men det er bare ikke en realistisk mulighed at satse på.

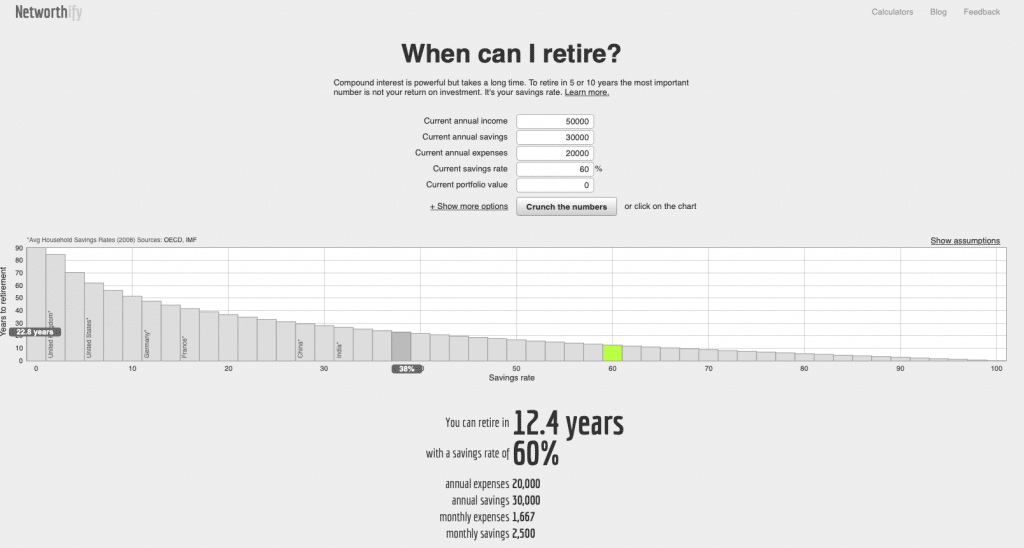

Rejsen til økonomisk uafhængighed handler i princippet om at spare op og investere. Jo bedre, du er til det, jo tættere er du på at være økonomisk uafhængig. For at få en idé om, hvad det kræver, så kan du kan blandt andet bruge Networthifys beregner, hvor du kan blive klogere på, hvornår du kan pensionere dig selv med din nuværende privatøkonomi.

Beregneren er dog baseret på amerikanske forhold, så du skal forvente en væsentlig større portefølje, hvis du tager udgangspunkt i det danske skattesystem.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Det handler om at få investeret så mange penge, at du på sigt kan leve af afkastet på din investering. På den måde vil du ikke bruge noget af din formue, og du vil reelt set kunne klare dig resten af livet uden at skulle gå på arbejde igen.

Hvad er FIRE?

Når man taler om at være økonomisk uafhængig, så er det efterhånden svært at komme udenom begrebet FIRE. FIRE er en livsstil, der stammer fra USA og står for Financial Independence Retire Early, hvilket handler om finansiel uafhængighed og tidlig pension. Det er en bevægelse, der handler om at kunne leve af sit afkast, og på den måde gå tidligt på pension.

Det er en livsstil, der fokuserer på, at du minimerer dine udgifter, øger din indtægt og derved opnår en høj opsparingsrate. Jo højere opsparingsrate, jo kortere vej er der til muligheden for at gå på pension.

Fælles for mange af de personer, der jagter FIRE er, at de finder ud af, hvad der giver dem værdi i livet, og alt andet bliver sorteret fra. De minimerer deres udgifter så kraftigt, at de ikke skal spare meget op før, at de kan gå på pension.

Jeg anerkender princippet, men jeg er ikke fan af at gå på pension tidligt. Jeg tror på, at jeg har valgt en uddannelse og et job, som jeg forventer, jeg kommer til at beskæftige mig med i mange år frem. Der er altid en mulighed for, at man bliver træt af sit job, og her vil FIRE vil være en fin backup at have.

Økonomisk frihed er også et princip, du kan overveje. Selvom det måske ikke giver dig mulighed for at gå tidligt på pension, så kan det give dig mere fleksibilitet med din tid. Er dine omkostninger lave og din opsparingsrate høj kan det give dig mulighed for at gå ned i tid eller afholde mere ferie. Det er også et aspekt, der er værd at overveje.

Har man mulighed for at rykke teltstængerne op og rykke til et billigere sted i verden, så er det selvfølgelig klart, at man ikke har brug for en lige så stor portefølje, som hvis man bliver boende i Danmark. “Havelågeskatten” begrænser desværre ens muligheder for dette, men der er gode muligheder for lavere skat og leveomkostninger i mange andre lande.

FIRE i Danmark

Selvom FIRE-konceptet har oprindelse i USA, er det bestemt ikke urealistisk at opnå i Danmark. Der er dog en del andre parametre at tage højde for, hvis du gerne vil opnå økonomisk uafhængighed, mens du er bosiddende i Danmark.

Da konceptet baserer sig på afkastet på sine investeringer, spiller skattesystemet naturligt en stor rolle i muligheden for at opnå FIRE. I Danmark beskattes aktieindkomst med 27 procent, hvorefter satsen stiger til 42 procent, når du kommer over progressionsgrænsen. Her er det relevant at nævne, at personfradraget kan bruges til den aktieindkomst, der overstiger progressionsgrænsen.

Relevant artikel: Skat af aktier

Skattesystemet sætter større krav til, hvor stor opsparingen skal være, men omvendt giver det offentlige system også en lang række fordele i form af sundhed, uddannelse og offentlig støtte, der giver en større sikkerhed, hvis du skulle løbe tør for penge.

Dine muligheder for pension er også anderledes i Danmark end i mange andre lande. Dels har vi folkepensionen, men arbejdsmarkedspension er også ofte en del af lønpakken i mange stillinger. Dette skal med i overvejelserne om, hvor stort et beløb der er nødvendigt, da pensionsmidler kan fungere som en fase to af FIRE. Det er vigtigt at bemærke, at aktieindkomst ikke medfører, at man bliver trukket i grundbeløbet for folkepension.

Da en del danskere ejer deres bolig, er det naturligvis også relevant at betragte friværdien i boligen som en del af opsparingen. Friværdien kan enten trækkes ud med henblik på at investere den, eller medføre, at boligudgiften bliver lavere.

Økonomisk uafhængig – beregner

Hvis du gerne vil beregne hvor langt, at du er på rejsen mod FIRE og økonomisk uafhængighed, så kan jeg varmt anbefale Networthifys beregner. Her kan du lege med tallene, mens den giver dig et godt visuelt overblik over, hvordan din tidshorisont ser ud.

Beregningen tager dog ikke forbehold for det danske skattesystem (og skat generelt), så det skal du selv tage højde for.

Her bør du også være opmærksom på, at du faktisk kan bruge dit personfradrag til nogle typer af investeringer. Dermed vil skattesatsen ikke være lige så høj som forventet, hvis du ikke har anden indkomst end den, som du trækker ud af dine investeringer. Det er værd at tage med.

Den simple FIRE beregner

4 procent-reglen (som illustreret nedenfor) er en tommelfingerregel for, hvor stor din portefølje bør være for, hvis du vil være økonomisk uafhængig gennem investering i aktier. Typisk kan du med udgangspunkt i historisk data forvente mellem 6-8 procent i gennemsnitligt afkast (link) på en portefølje, der er eksponeret bredt i det globale aktiemarked.

Her er der dog tale om et gennemsnit, hvorfor der vil være nogle år, hvor afkastet er lavere. Det betyder, at hvis du hvert år trækker de 6-8 procent ud af din investering, så vil der være scenarier, hvor du løber tør for penge. Det sker, fordi du nogle år vil opnå et lavere afkast eller et negativt afkast, og du derfor ikke kan nøjes med at trække det årlige afkast ud.

Simpel beregner til 4 procent-reglen

Du skal være opmærksom på, at beregneren ikke tager højde for skat af afkast.

Med 4 procent-reglen så bør du have penge nok til resten af livet, hvis du kun lever af afkastet på dine investeringer. Den kan derfor bruges som tommelfingerregel, hvis du gerne vil have et hurtigt estimat over, hvor mange penge du skal have sparet sammen. I regnestykket svarer de 4 procent til din nødvendige indkomst før skat på et år.

Hvis du vil regne ud, hvad din portefølje skal have af værdi før du kan leve af den, så skal du gøre følgende. Find dine årlige udgifter og divider dem med 4 procent, hvilket giver dig et nogenlunde resultat. Det tager dog ikke højde for skat, så det skal du have med i dine overvejelser.

Jeg har også lavet et værktøj, hvor du kan lege lidt med renters rente. Her har du mulighed for at se, hvad din formue kan blive til over årene.

Investeringsstrategier for FIRE

FIRE kan opnås på mange måder, og der er ingen standard-opskrift. Der er dog mange, der kigger i retning af indeksfonde i rejsen mod økonomisk uafhængighed. Indeksfonde (også kaldet investeringsforeninger) er en simpel måde at foretage en passiv investering i aktiemarkedet.

Disse indeksfonde investerer i aktier, der genererer et afkast til dig gennem kursgevinst og udbytte. Har du en stor nok formue vil du potentielt kunne leve af udbyttet og supplere med frasalg, så du kan realisere dine kursgevinster. For de fleste er det den nemmeste måde at komme i gang på.

Der er dog også andre muligheder gennem ejendomsinvestering, ejerskab i virksomheder og andre former for investering.

Dokumentar om økonomisk uafhængighed på DR2

FIRE-konceptet er ved at blive rigtig populært her i Danmark, hvilket også bekræftes af, at DR2 i 2018 sendte en dokumentar om emnet. Dokumentaren hedder “Stå af hamsterhjulet – med penge nok til resten af livet“. Du kan finde dokumentaren ved at klikke på ovenstående link.

Her møder vi blandt andet Jacob, som blogger på Early Retirement Extreme. Han har en meget ekstrem tilgang til konceptet, som jeg ikke helt er fan af, men stadig et meget spændende projekt at følge med i.

Jacob blev finansiel uafhængig som 30-årig, og han er virkelig en inspiration for mange mennesker. Du kan høre/læse mere om ham på de ovenstående links.

Efterfølgende udgav DR i 2020 en dokumentar kaldet “Alle kan blive millionær“, der også omhandler økonomisk frihed. Den kan du også se ved at klikke på ovenstående link. Her møder du flere almindelige danskere, der søger FIRE-princippet.

Vil jeg gerne på tidlig pension?

Tidlig pension er ikke mit store mål, men det er mit mål at være økonomisk uafhængig. At være økonomisk uafhængig vil gøre, at jeg har mulighed for at gøre de ting, som jeg gerne vil. Jeg har en stor drøm om at komme ud og opleve verden (læs om mine rejsemål her). Det kan godt lade sig gøre med et almindeligt fuldtidsjob, men det er begrænset hvor meget, at det er muligt at rejse.

Jeg tror nemlig ikke, at jeg ville lade være med at arbejde. Jeg har taget en uddannelse, som jeg er glad for, som giver mig muligheder inden for en branche, som jeg godt kan lide. Jeg blev færdiguddannet i slutningen af 2020, hvor jeg efterfølgende landede et job, som jeg er meget tilfreds med.

Det ville også blive meget langtrukkent, hvis rejsen mod økonomisk uafhængighed er alt for kedelig og uinteressant. Så vil jeg hellere udskyde mit mål en smule for i stedet at gøre rejsen sjovere.

Derfor er jeg heller ikke kynisk omkring alle elementer af min privatøkonomi, da det er lige så vigtigt for mig, at jeg har det godt på vejen derhen. Jeg tager nogle bevidste valg, der øger min livskvalitet, mens jeg vælger andre ting fra. Det er altid en opvejning af, hvad der giver mening for mig.

Lær hvordan du kommer i gang med at investere.

Lær hvordan du kommer i gang med at investere i aktier som nybegynder.

Hvor kan jeg høre mere om FIRE?

Hvis du gerne vil læse mere om konceptet FIRE og økonomisk uafhængighed generelt, så er min blog et rigtig godt sted at starte. Her er du altid velkommen til at følge med.

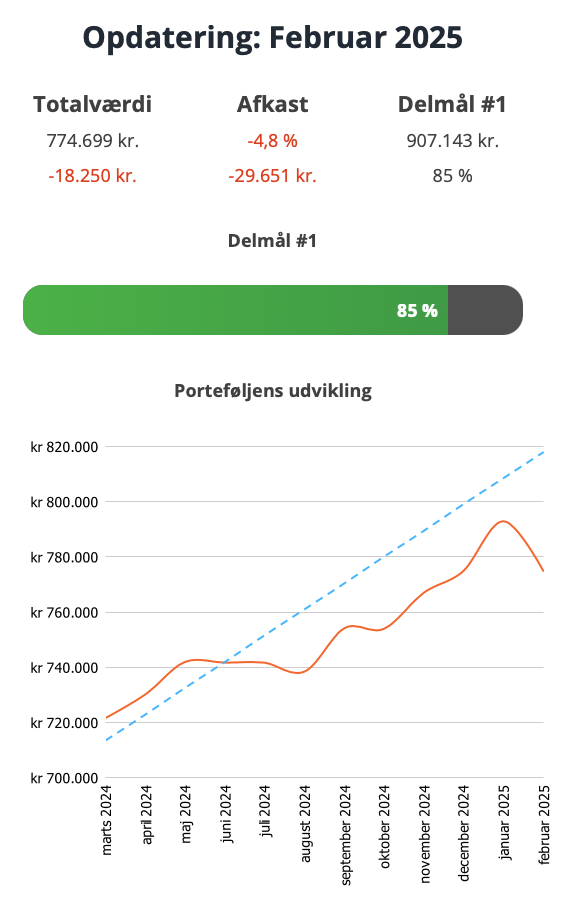

Hver måned laver jeg en opdatering, hvor du kan følge med i udviklingen af min portefølje. Jeg investerer i en række forskellige aktivklasser, blandt andet crowdlending og investeringsforeninger, men hovedparten af min portefølje er placeret i udbytteaktier.

For at sikre, at jeg er godt på vej, har jeg sat mig nogle økonomiske mål, som du kan læse mere om her.

Jeg har en masse artikler, som du kan dykke ned i, hvis du er interesseret i at læse mere om økonomisk uafhængighed.

Jeg skriver om en bred vifte af emner inden for investering og privatøkonomi. Et godt sted at starte er min artikel om, hvordan du kommer i gang med investering. Hvis du overvejer at investere i aktier, finder du også en artikel målrettet aktier for begyndere.

Fora om privatøkonomi, FIRE og investering

Derudover er der forskellige fora, hvor økonomi generelt (og derved også dette emne) bliver diskuteret. Her kan jeg blandt andet anbefale Facebook-grupperne FIREdanmark og Crowdlending Danmark. Der er også et subreddit kaldet DKfinance.

Blogs om økonomisk uafhængighed, investering og FIRE

Dertil kommer en masse investeringsblogs. Her er det næsten nemmere at lave en Google-søgning, da det afhænger af, hvordan du vil have dit indhold, eftersom der findes rigtig mange forskellige blogs, Youtube-kanaler og meget andet.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Ofte stillede spørgsmål

Hvad er økonomisk uafhængighed?

Hvad betyder FIRE?

Hvor meget skal man spare op for at være økonomisk uafhængig?

Hvad kan man forvente i afkast af aktier?

Hvordan bliver man økonomisk uafhængig?

Hvornår er man økonomisk uafhængig?

Hvornår kan jeg stoppe med at arbejde?

Kan man leve af aktier?

Hvor meget skal man investere i aktier for at leve af det?

Hvor mange penge skal man have for at være økonomisk uafhængig?

Hvor stor formue skal man have for at kunne leve af den?

Dette indlæg er udarbejdet med støtte fra Laanpenge-nu.dk

Hej,

Spændende projekt! Jeg glæder mig til at følge med 🙂

/Sune

Hej Sune,

Ja, nu må vi se, hvor langt jeg kan drive det. Jeg håber på at kunne påvirke en lille andel af min aldersgruppe, til at være lidt mere fornuftige med deres penge 🙂

Hej Frederik.

Sejt at se du allerede har fokus på investering i en alder af 21. Vi glæder os til at følge med i hvad du skriver om.

/Talk About Finance

Dejligt, at du og andre gider følge med!

Jeg håber, at jeg kan bære projektet langt. Målet er blandt andet at få unge til at starte tidligere som mig selv, så de står bedre økonomisk i forhold til fremtiden 🙂

/Frederik

Betragter du den typiske pensionsopsparing, som de fleste danskere har gennem deres arbejde, som en del af det beløb, man skal opnå for at være økonomisk uafhængig?

Altså… lad os antage at hr. Jensen har en pensionsopsparing på 1.000.000 og et årligt forbur på 100.000. Skal han så udvover pensionsopsparingen have 15 x årligt forbrug – eller vil det være 25 x årligt forbrug, han skal have for at opnå FIRE ?

Alder på hr. Jensen spiller vel også ind i det nødvendige beløb. Er hr. Jensen 64 år, og der blot et år til pension, vil beløbet jo være anderledes en hvis han er 23 år.

Det er ikke for at skyde matematikken ned, men mere for at høre dine tanker om ovenstående. Danmark er måske lidt specielt i denne sammenhæng, da vi næsten alle har en pension vi kan leve af fra vi fylder 65 – 70.

Hej Bent,

Hvordan og hvorledes man betragter den traditionelle pensionsopsparing i forhold til økonomisk uafhængighed er op til en smagssag. Jeg gør, hvad jeg kan for at minimere min pensionsopsparing og maximere mine frie midler således, at jeg selv har kontrol over dem. Jeg betragter derfor heller ikke opsparingen ift. økonomisk uafhængighed.

Satserne afhænger af, hvordan ens pensionsprodukt er sat sammen, og derfor kan det være svært at lave en tommelfingerregel. Jeg er dog heller ikke sat nok ind i forudsætningerne til at kunne sige om dette. Jeg planlægger dog at blive økonomisk uafhængighed lang tid før, at jeg når denne alder, og derfor er det ikke aktuelt. Dog kunne man sagtens betragte scenarier med eventuel nedsparing.

Jeg er desuden meget skeptisk omkring fremtidige regler på området. Jeg føler ikke, at et scenarie, hvor du bliver trukket 100 % i din pension grundet egen opsparing er urealistisk. Det er en mulighed, og derfor vil jeg gerne kunne udelukke dette for fremtiden.

Vælger man dog at tage pensionsopsparing med i betragtningen er det klart, at beløbet ikke er nær så højt. Det afhænger dog af beløbets størrelse, placering af disse midler m.m.

Sig til, hvis du har andre tanker/kommentarer til emnet.

Bedste hilsner

Frederik

Hej Frederik.

Dejligt at se du i en ung alder har styr på dine prioriteter og forstår investering og privatøkonomi godt nok til at kunne formidle disse (for mange) svære emner. Selv har jeg været økonomisk uafhængig i en tid og har to primære læringer:

1. Ens forbrug er den faktor, der lettest kan påvirkes og hvis man sætter lidt til side løbende – fra en ung alder – så kan man (forudsat man har et rimeligt job) relativt let opnå finansiel uafhængighed

2. Pengene skal investeres løbende og med omhu. Tro ikke du kan slå markedet, men tag risiko ift din alder og spred dig over flere aktivklasser – gerne aktier, fast ejendom, infrastruktur, private equity, mm. 7%+ gennemsnitligt årligt afkast er forventeligt hvis man følger denne opskrift og har 10+ års investeringshorisont

Mvh. Martin