På grund af nye beskatningsprincipper for ETF’er i 2020, blev de pludselig mere interessante. Den store ændring var, at nogle ETF’er er blevet kategoriseret som aktiebaserede ETF’er og overgik fra beskatning som kapitalindkomst til aktieindkomst, hvis de optræder på SKATs positivliste. I denne artikel vil jeg gennemgå, hvad en ETF er, og om det kan være en fordel for dig at investere i ETF’er. Det kan være svært at gennemskue, om det er en fordel for dig som investor.

Der er mange forskellige muligheder inden for ETF investering, så det gør dem også særligt interessante. Udvalget er langt større end hos danske investeringsforeninger, hvor mulighederne ofte er mere begrænsede.

Indholdsfortegnelse

Hvad er en ETF?

ETF står for Exchange Traded Fund. Kort sagt er det en investeringsfond, der handles på børsen. Den væsentligste forskel mellem en dansk investeringsforening og en ETF er, at værdien af en ETF ikke nødvendigvis afspejles direkte i dens kurs. Selvom det ikke er realistisk, så vil du kunne opleve, at kursen på en ETF stiger, selvom værdien af beholdningerne i fonden ikke stiger. I en danske investeringsforening svarer kursen altid til værdien af de underliggende aktiver.

En ETF er altså en investeringsforening, der investerer i enkelte aktier eller obligationer. Du får derfor en lille bid af en stor kage, så du opnår en bred risikospredning.

Ønsker en ETF at udvide sin kapital, så er den eneste løsning en aktieemission, hvor der udstedes nye andele til fonden.

Vil du læse mere om danske investeringsforeninger (link), kan du finde en guide her.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Typisk er en ETF en passiv investeringsforening, der investerer med udgangspunkt i et aktieindeks eller obligationer. Der findes dog også en række andre typer, der investerer i alt fra råvarer som guld til ejendomme eller aktivt forvaltede ETF’er. Der er mange muligheder, alt afhænger af, hvad du vil med din investering.

Hvad er forskellen på en ETF og investering i aktier?

Du har sikkert oplevet, at begreberne aktier og ETF’er bruges i flæng. Det er dog vigtigt at forstå, at de to ikke helt kan sidestilles. En ETF består, som bekendt, af en fond med et specifikt fokus. Fonden kan have fokus på aktier, men kan også indeholde andre aktivklasser som råvarer eller obligationer.

En aktiebaseret ETF kan dog godt sammenlignes med investering i aktier. Den store forskel er, at du gennem en ETF køber en lille bid af alle de værdipapirer, som den pågældende ETF ejer. På den måde opnår du en bred spredning ved et meget lille beløb. Med en ETF ejer du en lille del af mange aktier, mens du med enkeltaktier kun køber dig ind i ét selskab.

Hvad er forskellen på en ETF og en investeringsforening?

Du har formentlig hørt begreberne ETF og investeringsforening i en række forskellige sammenhænge. I bund og grund dækker begreberne over det samme. En ETF er en type investeringsforening, men begrebet som oftest om udenlandske investeringsforeninger. Derfor anvendes begrebet investeringsforening som regel om danske investeringsforeninger.

Du kan læse mere om danske investeringsforeninger her.

Beskatning

Den store forskel på de to er beskatningen. Vælger du en dansk investeringsforening, der betaler udbytte, så er den beskattet efter realisationsprincippet og som aktieindkomst. Er din danske investeringsforening akkumulerende, så vil den være beskattet efter lagerbeskatningsprincippet som kapitalindkomst.

Som udgangspunkt er realisationsbeskatning det mest attraktive, da du har mulighed for udskyde din skat fremfor, at du årligt bliver beskattet af din værdistigning. ETF’er er altid lagerbeskattet, men det varierer, om de er beskattet som aktieindkomst eller kapitalindkomst. Det kan du læse mere om i afsnittet om skat længere nede.

Omkostninger

Omkostningerne vil som oftest være en del lavere ved en ETF. Hvor en dansk forening typisk ligger mellem 0,5 procent – 2,0 procent, så kan du finde ETF’er med omkostninger helt nede omkring 0,04 procent. Det kan godt spille en stor rolle, hvis du har en meget lang tidshorisont på dine investeringer.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Udvalg

Udvalget er også markant større, når du kigger på de udenlandske investeringsforeninger. I og med, at markedet er meget større, så er der også mange flere udbydere. Det betyder, at du har adgang til mange forskellige aktivklasser og geografiske områder og derved finde den ETF, der passer ind i din investeringsstrategi.

Aktiesparekonto

En dansk investeringsforening kan købes på aktiesparekontoen, mens det kun er de aktiebaserede ETF’er, der kan købes her. Du kan finde en samlet liste med aktiebaserede ETF’er iht. SKATs positivliste her. Med aktiesparekontoen kan du udnytte de store fordele ved en ETF uden, at du går på kompromis med skattesituationen, da aktiesparekontoen altid er beskattet efter lagerbeskatningsprincippet.

Sådan investerer du i ETF’er

Hvis investering i ETF’er er det rette valg for dig og din investeringsstrategi, er det ganske simpelt at komme i gang. Du kan nemt følge denne trinvise guide:

- Opret en konto på en investeringsplatform – læs min artikel her

- Find den ETF, du ønsker at købe

- Indbetal penge og køb

Processen er rigtig simpel. Du skal dog være opmærksom på, at det ikke er alle steder, at der er et lige stort udvalg. Du vil opleve, at mange af de specialiserede ETF’er ikke kan findes alle steder.

Invester i ETF med børneopsparing

Som tidligere nævnt, så afhænger skattesatsen på dit afkast på en ikke-aktiebaseret ETF af din skattesituation. Der er dog den fordel ved kapitalindkomst, at den kan fratrækkes i personfradraget. Det er ikke muligt med aktieindkomst.

Det gør det muligt at investere i ETF’er på en børneopsparing, da skatteforholdene dermed er attraktive. Stort set alle små børn har ingen indkomst, hvilket kan blive udnyttet gennem kapitalindkomst. Vælger du at investere i en ETF på dit barns børneopsparing, så kan du altså hvert år opnå et skattefrit afkast (op til personfradraget), såfremt at barnet ikke har andre indtægter. Det er en meget stor fordel. Dette gælder udenfor den officiele ordning med børneopsparing.

Dog skal du være opmærksom på, at der er tale om en ikke-aktiebaseret ETF. Den samme mulighed findes også ved crowdlending, der også er beskattet som kapitalindkomst.

Hvordan vælger man den bedste ETF?

Der findes ikke en kategori for bedste ETF’er. Der vil dog helt sikkert være ETF’er, der er mere rigtige end andre for dig. Det afhænger helt af din investeringsstrategi.

Du kan med fordel tage et kig på nedenstående eksempler, hvor du kan blive guidet i retning af, hvad der kan være relevant at kigge på for dig.

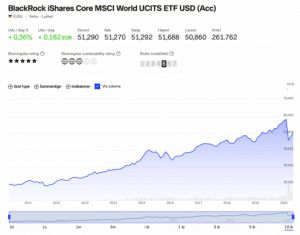

Globale ETF’er

- iShares MSCI ACWI UCITS ETF USD

- Amundi MSCI World V UCITS ETF

- Xtrackers MSCI World Quality UCITS ETF

ETF’er med fokus på bæredygtighed & ESG

- Xtrackers ESG MSCI World UCITS ETF

- iShares MSCI World ESG Screened UCITS ETF

- iShares Global Clean Energy UCITS ETF USD,(Dist)

ETF’er med fokus på råvarer

- iShares Diversified Commodity Swap UCITS ETF

- iShares Physical Gold ETC

- Lyxor Commodities Refinitiv/CoreCommodity CRB TR UCITS ETF

ETF beskatning i 2025

Overvejer du at investere i ETF’er, så er det vigtigt, at du er bekendt med, hvordan disse beskattes. Som tidligere nævnt så er det netop beskatningen af ETF’er, der er meget uattraktiv.

Som udgangspunkt så beskattes en ETF efter kapitalindkomst. Afhængig af din skattesituation, så vil din skattesats typisk ligge et sted mellem 30-42 % (for det meste i den høje ende). Derudover er de beskattet efter lagerbeskatningsprincippet, hvilket betyder, at du hvert år betaler skat af din gevinst. Har du et tab, så får du et fradrag, som du kan bruge til næste år.

Læs eventuelt denne artikel om lagerbeskatning og realisationsbeskatning.

Årsagen til at dette er en ulempe er, at du som udgangspunkt gerne vil have vil have, at dine midler akkumulerer så meget som muligt, inden du betaler skat. På den måde kan du udnytte renters rente bedre, da du kan opnå et afkast på din ubetalte skat.

Som udgangspunkt er det derfor ganske uattraktivt at investere i ETF’er som dansker, medmindre at ens skattesituation gør, at det er fordelagtigt. Sigter man efter økonomisk uafhængighed, hvor man ingen lønindkomst har, kan man udnytte personfradraget ved kapitalindkomst. Det kan også være en fordel, hvis man har negativ kapitalindkomst, der kan udnyttes skattemæssigt.

Beskatning af ETF som aktieindkomst?

Heldigvis tyder det på, at man er begyndt at få øjnene op for, at de udenlandske investeringsforeninger er uretfærdigt beskattet. Det tyder de seneste tiltag på, hvor SKAT har gjort det muligt for visse aktiebaserede ETF’er at blive beskattet som aktieindkomst.

Det er rigtig interessant, da det fjerner noget af den ufordelagtige skattesituation. Aktieindkomst starter med en skattesats på 27 procent op til 67.500 kr. (2025), hvorefter skattesaten stiger til 42 procent. I 2024 var progressionsgrænsen på 61.000 kr. Det er en væsentlig bedre beskatning, som gør, at du får mere ud af dit afkast.

Kravene for, at de kan komme på denne liste er, at de er aktiebaserede. Dog kan du ikke forvente, at alle aktiebaserede ETF’er er på listen, da de skal godkendes hos SKAT. Du kan finde listen med de godkendte foreninger, der beskattes som aktieindkomst, lige her. Disse investeringsforeninger er ligeledes også godkendt til aktiesparekontoen, såfremt de fremgår på listen.

ETF’er der ikke er på SKATs positivliste

For de fleste vil det være mest optimalt, at en ETF beskattes som aktieindkomst, men i nogle tilfælde kan det godt give mening at finde en ETF, der ikke er på SKATs positivliste. Er en ETF ikke på listen, så beskattes den som kapitalindkomst.

- Danske Invest Danmark – Akkumulerende, klasse DKK

- Danske Invest Global Indeks – Akkumulerende, klasse DKK h

- Danske Invest Nye Markeder – Akkumulerende, klasse DKK

- Danske Invest USA Indeks – Akkumulerende, klasse DKK h

- Vanguard FTSE All-World UCITS ETF USD Accumulation (EUR)

Jeg gør opmærksom på, at SKATs positivliste hele tiden ændrer sig. Du bør derfor selv dobbeltchecke listen her.

Hvad er fordelene ved at investere i ETF’er?

Den helt store fordel ved at investere i en ETF er, at der er rigtig lave omkostninger. Typisk kan du finde ETF-fonde med helt ned til 0,03 procent i omkostninger. De svinger dog meget afhængigt af, hvilken type du investerer i. Specielt de aktivt forvaltede fonde vil ligge en del højere end andre. Til sammenligning ligger de danske fonde et sted mellem 0,5 – 2,0 procent.

En af de andre store fordele er, at du opnår en stor spredning ved at investere i ETF’er. Da investeringsforeningen investerer en stor pulje penge i forskellige papirer, har du som investor mulighed for at købe en bid af denne kage. På den måde får du lidt af det hele, og du bliver dermed eksponeret mod mange papirer på én gang.

ETF’er kan ligeledes være en god måde at følge markedsudviklingen. Investerer du i en passiv ETF, der har udgangspunkt i et verdensindeks, så kan du forvente et afkast, der følger det pågældende indeks giver. Det kaldes for index investering. Som passiv investor er det en rigtig god mulighed for at investere i et indeks.

Hvad er ulemperne ved at investere i ETF’er?

Der er mange fordele ved investering i ETF’er, men der er desværre også en række ulemper. En af de store ulemper er beskatningen af disse papirer. Det er nemlig sådan, at udenlandske investeringsforeninger som en ETF er lagerskattet. Det betyder, at du hvert år skal betale skat af dit eventuelle afkast eller får fradrag for et eventuelt tab.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Derudover er nogle ETF’er beskattet som kapitalindkomst. Nogle aktiebaserede fonde er dog beskattet som aktieindkomst, men det er en mindre gruppe. Jeg skriver mere om beskatning af ETF’er lidt længere nede.

Udover denne (store) ulempe, så er den eneste anden ulempe de administrationsomkostninger, som du betaler. Dog er de meget lave i forhold til danske investeringsforeninger, så derfor er det på en måde også en fordel.

Hvad bør du gøre?

For de fleste vil det være uattraktivt at investere i ETF’er, men det kan være, at din skattesituation gør, at det er en god idé for dig. Den generelle betragtning er, at det som udgangspunkt ikke er en god idé som dansker. Her bør du finde et alternativ til ETF’er. Det kan være, at skattereglerne ændrer sig, hvilket der er positive tegn på. Indtil nu er det dog ikke særlig attraktivt.

Som oftest vil det, det danske skattesystem taget i betragtning, være en fordel at kigge efter udbyttebetalende danske investeringsforeninger, da disse beskattes mere attraktivt.

Linket er et reklamelink – men det koster dig ikke ekstra, og du hjælper mig samtidig.

Det kan dog være interessant at investere i ETF’er på sin aktiesparekonto. Der kan det være en rigtig god idé, da du i forvejen er lagerbeskattet. Aktiesparekontoen er pt. begrænset til 166.200 kr. i 2025. Dog håber vi på, at grænsen bliver hævet, så det giver mere mening at udnytte denne mulighed. På nuværende tidspunkt gør det ikke den store forskel, selvom der er stor forskel procentvis.

For mig giver det ikke mening at investere i ETF’er uden for aktiesparekontoen. Som led i min rejse mod delmål #1, så har jeg planer om at udnytte personfradraget, såfremt jeg ikke har nogen lønindkomst. I mit delmål #1 er det planlagt til at blive brugt på crowdlending, men det kan også være interessant at overveje ETF’er, hvis det bliver aktuelt. Det er dog ikke relevant nu, da jeg stadig har lønindkomst.

På min aktiesparekonto har jeg ændret fra at prioritere udbytteaktier til akkumulerende ETF’er. På den måde kan jeg opnå fordelene ved ETF’er samtidig med, at jeg ikke har omkostninger til reinvestering.

Jeg håber, at du kunne bruge artiklen. Såfremt du har kommentarer eller input, så er du som sædvanlig velkommen til at skrive en kommentar herunder.

Ofte stillede spørgsmål

Hvad er en ETF?

Hvad står ETF for?

Hvordan beskattes en ETF?

Dette indlæg er udarbejdet med støtte fra Fairlån.

Hej

Kender du til en eller flere ETFer som foelger verdensindekset, beskattes som kaptalindkomst og handles i USD (og ikke EUR) paa Saxo?

Det er ikke let at finde, men du virker til at have godt styr paa det, saa maaske det kunne bidrage med ekstra vaerdi til denne artikel.

Mvh

Marianne

Hej Maria

Med mit kendskab så er det begrænset, hvad der er af aktiebaserede ETF’er, der beskattes som kapitalindkomst. De fleste har søgt om at blive beskattet som aktieindkomst efter de nye regler fra 2020. Hvad er årsagen til, at du ønsker, at den bliver handlet i USD?

Det er ikke nemt, nej. Du kan dog trække en liste ud på Morningstar.dk, som du kan holde op mod listen fra SKAT, så du kan sikre, at de er beskattet som kapitalindkomst. Herefter kan du tjekke, om de kan handles hos Saxo Bank.

Bedste hilsner

Frederik

Hej,

Hvis mine ETF’er på et normalt depot er akkumulerende og står på SKATS positiv liste, er det ikke præcis samme beskatning som på en Aktiesparekonto? Man bliver vel også beskattes med 17% årligt af gevinst/tab uanset salg eller ej. Man kan ikke både blive realisationsbeskattet og lagerbeskattet af samme ETF, vel?

Tak for dit fede content btw

Bh

Jonas

Hej Jonas

Generelt set er beskatningen for ETF’er den samme som på aktiesparekontoen, hvis de er på SKATs positivliste. Det er dog til en anden skattesats (27/42 %) end på aktiesparekontoen.

Når du sælger din ETF bliver du beskattet som ved realisationsbeskatning af det afkast, som du har opnået siden årsskiftet.

Giver det mening?

Bedste hilsner

Frederik

Hej

Hvordan sker opkrævningen af den årlige omkostning for en EFT’er f.eks. på de 0,07% Sker det via kursen ? eller skal man have penge nok i sit depot?

Mvh. Tuan

Hej Tuan

Det sker løbende ved fradrag i dit afkast. Du skal derfor ikke have penge op ad lommen, da det automatisk bliver fratrukket i kursen.

Bedste hilsner

Frederik